Investidores esperavam uma onda de fusões e aquisições, mas o mar ficou parado. Enquanto isso, os fundos soberanos se tornaram soberanos nos co-investimentos.

Mais: JP Morgan conquistou o First Republic Bank; vai conquistar as startups?

#M&A

Investidores esperavam uma onda de fusões e aquisições, mas o mar ficou parado

No ano passado, muitos investidores previram uma onda fusões e aquisições no início de 2023…

Mas até agora, as águas do mercado têm estado mais calmas do que o esperado, devido a diversos fatores, como imprevisibilidade das taxas de juros, instabilidade geopolítica e maior ênfase na lucratividade das startups.

De acordo com o mais recente relatório do PitchBook, as aquisições de empresas apoiadas por capital de risco caíram para o menor nível trimestral em uma década no primeiro trimestre deste ano.

Embora tenham acontecido conversas entre grandes empresas de tecnologia e startups da metade do ano passado pra cá, os processos de M&A levam muito tempo, então essas discussões ainda não resultaram em um aumento nas negociações.

Pisando em ovos. Ainda que os valuations tenham caído 30%, 40%, 50% em relação ao que eram em 2021, as incertezas do mercado fazem com que ninguém queira fazer um mau negócio, mesmo que ele seja mais barato do que teria sido há 12 meses.

Assim, apesar dos preços atrativos de aquisição, muitos conselhos corporativos estão desencorajando as empresas a gastar tempo e recursos em M&A.

A Salesforce, por exemplo, uma das compradoras mais ativas até então, planeja diminuir suas compras para concentrar seus esforços em melhorar a rentabilidade.

… ou seja, mesmo as empresas com planos anteriores de fazer negociações agora estão mais cautelosas em relação às transações.

Isso não é uma boa notícia para aquelas startups, ou seus investidores, que estavam a procura de um comprador.

Especialistas esperam algum aumento nas operações de M&A mais para o final do ano. Um ponto positivo é que, em comparação com o ano passado, não há mais uma grande lacuna nas expectativas de preços entre compradores e vendedores.

Nas conversas ainda em aberto, tanto comprador quanto vendedor estão passando a ser mais abertos aos termos de negociação, o que deve ajudar a tornar as compras mais palatáveis nesse ambiente incerto.

#VC

Fundos soberanos se tornaram soberanos nos co-investimentos

Essa semana, o Banco Central dos Estados Unidos aumentou a taxa básica do país para o nível mais alto em 16 anos. Foi o décimo aumento seguido desde março de 2022.

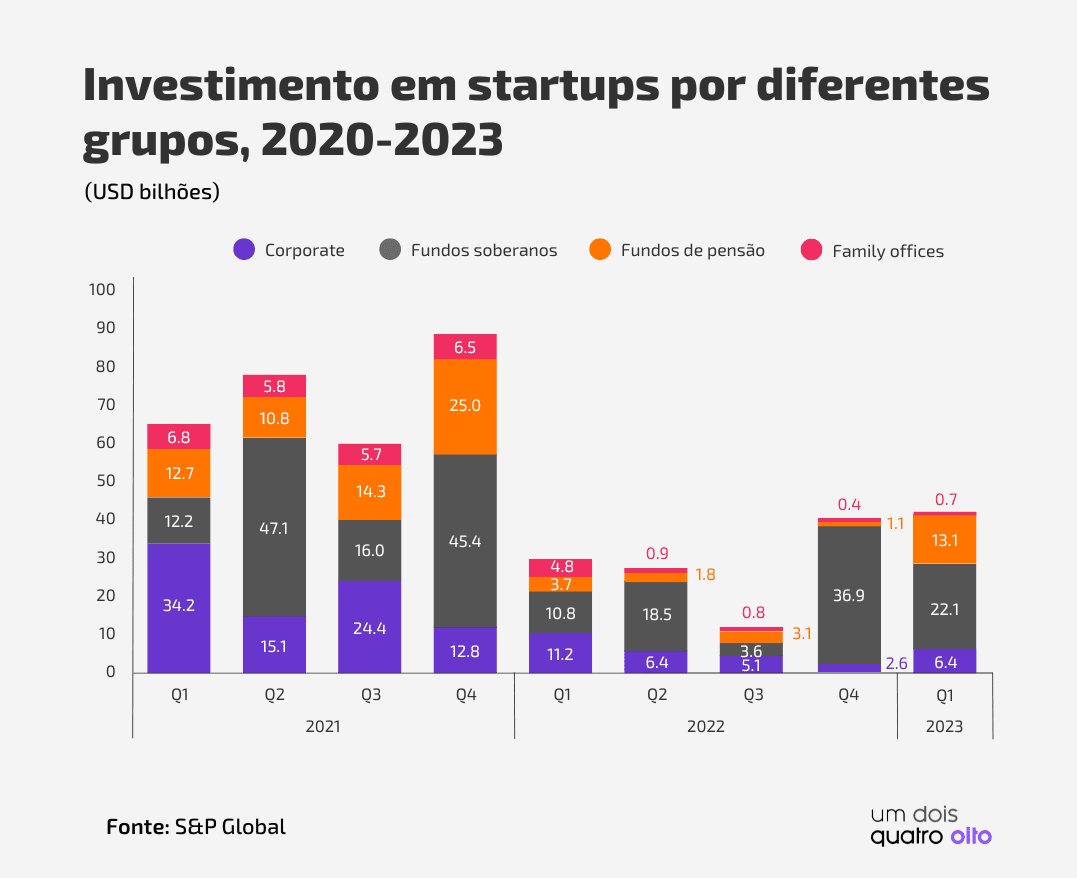

Com essa situação de aperto financeiro, os fundos de riqueza soberana lideraram o co-investimento de startups.

Um estudo da S&P Global revelou que esses fundos, administrados por governos federais, representam mais de 47% do valor co-investido desde 2021 – um aumento significativo em relação aos 31% registrados entre 2018 e 2020. Olha só:

Como é possível ver pelo gráfico, no último trimestre do ano passado, os fundos soberanos contribuíram com US$ 36,9 bilhões (90%) do total investido, ultrapassando investidores corporativos, fundos de pensão e family offices.

#startups

Abril apresentou sinais de melhora pras startups brasileiras

Parece que a maré está começando a virar. De acordo com o relatório ‘Inside VC’, do pessoal do Distrito, as startups brasileiras bateram o recorde de investimentos desde janeiro.

No total, foram investidos US$ 87,2 milhões em 37 rodadas de investimentos.

Em março, o número foi de US$ 51,4 milhões, também com 37 rodadas. Em fevereiro, o valor chegou a US$ 84,7 milhões, mas com apenas 26 rodadas. Já em janeiro, que foi o melhor mês do ano até agora, foram investidos US$ 112,7 milhões em startups, com 33 rodadas.

As startups que já estão mais estabelecidas (a chamada Série C em diante) ainda estão tendo dificuldades para conseguir financiamento. Já faz dois meses seguidos que não foi mapeada nenhuma rodada de investimento pra esse grupo.

O foco mesmo está nas startups mais novinhas (anjo, pré-seed e seed), que representam 81% do total de rodadas realizadas em abril. As que estão num estágio intermediário (Série A e Série B) tiveram 7 acordos no mês.

#VC

JP Morgan conquista o First Republic; vai conquistar o mundo das startups?

A semana iniciou quente, com o JP Morgan acertando a compra do First Republic Bank, em um leilão liderado pelo governo dos Estados Unidos, que havia decretado a falência do banco.

O First Republic tava com a corda no pescoço desde março, com o início da turbulência no setor bancário norte-americano, e se tornou o quarto banco do país a quebrar nesse período, depois de Silicon Valley Bank e Silvergate Bank.

Como parte do acordo, o JP Morgan assumirá US$ 173 bilhões em empréstimos. Deste valor, cerca de 12% compreendiam linhas de crédito para fundos privados.

Maior ainda. A transação deve tornar o JP Morgan ainda mais gigante dentro do mercado americano – um resultado que os funcionários do governo se esforçaram para evitar no passado.

“A falência do First Republic Bank mostra como a desregulamentação tornou o problema do ‘grande demais para quebrar’ ainda pior”, disse a senadora Elizabeth Warren, de Massachusetts, em um tuíte. “Um banco mal supervisionado foi comprado por um banco ainda maior”.

Em condições normais, o JP Morgan teria sido proibido de comprar o First Republic por motivos de concorrência. As regulamentações americanas impedem que uma instituição financeira adquira mais de 10% dos depósitos segurados nos Estados Unidos.

No entanto, o JP Morgan já ultrapassava esse limite e as autoridades regulatórias tinham a obrigação de vender o First Republic para quem oferecesse a melhor proposta ao FDIC, órgão governamental americano que tem como principal missão garantir a segurança dos depósitos no mercado financeiro.

O First Republic vinha enfrentando dificuldades há várias semanas. O FDIC colocou o banco em recuperação judicial e rapidamente intermediou um acordo com o JP Morgan para assumir todos os depósitos.

Conforme o acordo, o JP Morgan pagará US$ 10,6 bilhões à agência regulatória e o FDIC fornecerá um empréstimo pré-fixado de cinco anos no valor de US$ 50 bilhões ao JP Morgan.

JP Morgan conquista o First Republic, mas vai conquistar as startups?

Assim como o SVB, o First Republic tinha serviços personalizados que eram muitos populares entre startups e empresas de capital de risco. O desafio agora para o JP Morgan é manter essas qualidades e garantir que os clientes não vão para outro lugar.

Alguns clientes estão preocupados que o First Republic seja totalmente absorvido pelo JP Morgan e, portanto, não possa oferecer o mesmo nível de atendimento e suporte aos clientes no futuro.

A SignalFire, um fundo para estágio inicial, pretende permanecer como cliente do banco desde que o JP Morgan mantenha intacta a maioria dos serviços.

“Espero que [a First Republic] tenha permissão para operar como antes, em vez de se tornarem filiais do Chase”, disse o CEO Chris Farmer, ao PitchBook. Ele também elogiou os serviços do banco, bem como a compreensão que ele tinha das necessidades dos VCs.

James Ulan, analista do PitchBook, disse que o JP Morgan provavelmente será cauteloso no processo de integração. “O JP Morgan comprou muitas empresas”, disse ele. “Acredito que eles vão incorporá-lo de uma forma que não cause um êxodo em massa de clientes”.