Edição 84

Agtechs sofrem para captar recursos.

Mais: Um panorama da tecnologia no agro; e as veteranas puxam a fila do IPO.

Agtechs enfrentam dificuldade para acessar capital

Considerando o mercado local e a representatividade do agro na economia brasileira é fácil perceber o tamanho do mercado potencial das soluções de tecnologia para esse mercado.

No entanto, as startups do agro brasileiro enfrentam dificuldades quando o assunto é captar recursos. Acessar capital e ganhar escala, especialmente para os negócios iniciais, costuma ser uma luta árdua. Isso é o que indica o relatório Radar Agtech 2023 – produzido pela Embrapa, SP Ventures e Homo Ludens.

Cerca de 72% dos empreendedores das 247 startups que participaram do estudo sobre fontes de financiamento afirmam já ter tomado empréstimos com familiares e amigos. Depois, as fontes de financiamento mais frequentes das agtechs são: investidores-anjo (22,1%), aceleradoras (17,4%) e investidores de venture capital (15,4%).

Fabrício Pezente, CEO e fundador da agtech/fintech Traive, afirma que:

“É muito difícil captar no Brasil, principalmente quem está criando tecnologia”.

O cofundador e sócio da Homo Ludens, Luiz Sakuda, declara que muitas vezes o empreendedor precisa de recursos para expandir o negócio através de investimento em marketing e não encontra abertura em bancos tradicionais. Já as alternativas do VC implicam em diluir o controle das empresas.

Tendências em agtechs

O mesmo relatório também destaca as tendências para as agtechs nos próximos meses. Dentre elas, inteligência artificial, IoTs (equipamentos e sensores que enviam e recebem dados), automação, digitalização e machine learning (uso de dados para treinar algoritmos a reconhecer padrões), aumento de conectividade e uso de sensores.

Ainda que as tecnologias de ponta representem o futuro da agropecuária no país, o Brasil ainda conta com alguns limitadores para essa expansão, como a baixa presença de redes de telefonia e a lenta instalação da rede 5G em regiões rurais do Brasil.

Outra dificuldade é o acesso a times de profissionais de desenvolvimento dessas tecnologias. São profissionais disputados por empresas de diferentes portes e segmentos. Aline Oliveira, cofundadora e diretora de IA na Traive, essa barreira impede que várias startups brasileiras ganhem escala.

Brasil já tem quase 2 mil startups do agro

Apesar da dificuldade para levantar capital, o número de startups do agro no Brasil cresceu cerca de 15% em um ano, segundo o mesmo levantamento. São 1953 agtechs em operação, 250 a mais que em 2022.

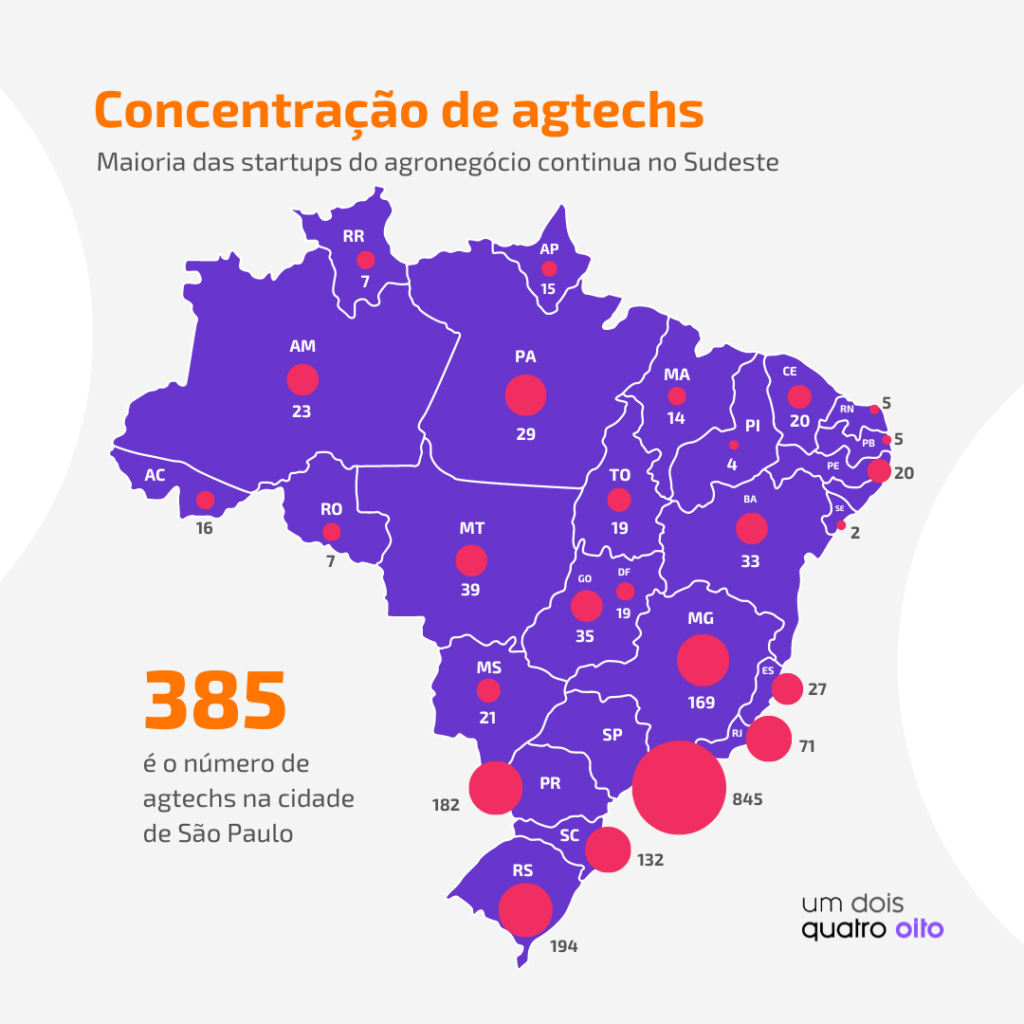

Outro destaque positivo é que está em curso uma desconcentração de startups do segmento no Sudeste: a região detinha 61,4% das agtechs do Brasil, agora detém 56,9%. São Paulo segue como principal pólo de inovação, com 43,4% das empresas.

Enquanto isso, a região Norte saltou de 1,5% para 5,9% em participação de 2022 para 2023. Também, empresas atuando na Amazônia Legal foram de 36 no ano passado para 100 neste ano. O forte crescimento tem a ver com programas de fomento na região.

Quando se olha para o nível municipal, das 22 cidades brasileiras com 16 ou mais startups do agro, 12 são capitais. A cidade de São Paulo, assim como o estado, lidera em número de agtechs, são 385.

Fonte: Radar Agtech 2023

Dentro, antes ou depois da fazenda?

Para entender melhor a distribuição das agtechs de acordo com o modelo de negócio, há uma categorização das startups do segmento. Dentro da fazenda, aquelas que atendem às necessidades diárias da produção agropecuária; antes da fazenda, aquelas startups que operam primariamente com serviços financeiros para esse público; e depois da fazenda, que lidam com distribuição e logística.

São 815 startups, ou 41,7% das startups atuando ‘dentro da fazenda’, como plataformas de gestão da propriedade (o maior subgrupo, com 170 empresas), irrigação e sensoriamento remoto.

Outras 331, 17% das startups, atuam em processos ‘antes da fazenda’, como crédito para aquisição de insumos, máquinas e equipamentos agrícolas. Neste rol estão as fintechs (85), que oferecem serviços de financiamento, seguro e outros.

Já no segmento ‘depois da fazenda’, são 807 empresas, que representam 41,3% das agtechs, que atuam com distribuição, logística e aquelas que desenvolvem alimentos inovadores e atuam nas novas tendências alimentares – esse subgrupo totaliza 277 negócios.

O perfil das startups do agro

De acordo com os organizadores da pesquisa, o perfil tecnológico do produtor brasileiro direciona a inovação para cinco categorias: alimentos inovadores/novas tendências alimentares; sistemas de gestão de propriedade rural; plataforma integradora de sistemas/dados; marketplaces e plataformas de venda de produtos agropecuários; e drones, máquinas e equipamentos. Esses cinco nichos representam 40% do todo.

Outra característica destacada é que a maioria das startups (66%) foi criada em 2018 ou após. Ou seja, há um perfil mais jovem desses negócios, como resultado, os dados indicam que 40,4% dessas empresas têm faturamento anual de até R$ 81 mil e somente 9,3% delas supera receita de R$ 3,6 milhões – nenhuma ultrapassa R$ 90 milhões.

Outro avanço foi percebido através de dados levantados em parceria com o Sebrae: do total de agtechs, 36,4% delas têm ao menos uma mulher na estrutura societária – um aumento em relação a 2022, quando apenas 28,7% contavam com presença feminina na sociedade.

As veteranas puxam a fila dos IPOs

Não são mais as novatas as candidatas mais prováveis ao IPO nos EUA nos próximos anos. O mercado de tecnologia começa a indicar uma tendência de volta das aberturas de capital pelas startups. Mas, dessa vez, essa realidade está longe das empresas com poucos anos de vida e que captaram milhões de dólares em poucos anos. As apostas para estreantes são as empresas veteranas.

Essa é uma realidade que vem se materializando com as últimas notícias – o Wall Street Journal, por exemplo, divulgou que a Shein apresentou um pedido confidencial para listar suas ações nos EUA. A empresa existe desde 2008.

O Reddit, uma rede social, é outro provável estreante, assim como a Klarna, de meios de pagamento, o Stub Hub e a SeatGeek, de vendas de ingressos, a Ibotta, uma fintech de cashback e a ServiceTitan, de construção civil. Todos esses negócios são ainda mais antigos que a Shein.

De fato, os IPOs estão mais maduros. Em um estudo realizado pela Universidade da Flórida, foi identificado que as startups que abriram capital entre 2001 e 2022 levaram 11 anos desde a fundação para realizar o movimento. Entre 1999 e 2000, na época da “bolha das pontocom”, a média era de cinco anos para chegar ao IPO.

Karen Snow, chefe global de listagens da Nasdaq, afirma que essas empresas tiveram mais tempo para construir um histórico e, também, organizar as finanças.

Para os investidores enquanto empresas privadas, essa será uma chance de fazer o cash out e rentabilizar com os investimentos. Esse é o caso de Andreesen Horowitz e Sequoia, que investiram no Reddit.

Claro, as expectativas de rentabilidade dos IPOs são diferentes daquelas de anos anteriores. O Reddit, por exemplo, esperava que a companhia abrisse capital valendo US$ 15 bilhões. Com base nos múltiplos de receita recentes, no entanto, a expectativa é que o valuation no IPO seja de US$ 5 bilhões.

A Shein foi avaliada em US$ 66 bilhões na última rodada divulgada. Agora, segundo a Bloomberg, o valor previsto gira em torno de US$ 90 bilhões. No entanto, o escrutínio da empresa nos EUA e o declínio na receita no último ano podem atrapalhar os planos.

As exceções

Não são só as veteranas que encaminham IPOs para o próximo ano. As novatas, Skims, de peças íntimas, fundada por Kim Kardashian em 2019 e a Liquid Death, de água em lata, criada em 2017, também são candidatas.

E no Brasil?

No fim de agosto, Alex Szapiro, managing partner do Softbank para a América Latina, declarou ao NeoFeed que a janela de IPOs para empresas de tecnologia no Brasil só deve abrir a partir do segundo semestre de 2024.

Ainda que haja a previsão de IPOs para o ano que vem, não há consenso sobre as favoritas ao movimento. Em 2022, o Pitchbook chegou a mencionar Facily e Loft como candidatas – porém, com o declínio no valor de mercado desses negócios, o movimento parece improvável para o futuro próximo.

Informativa, inteligente, exponencial.

Selecionamos as principais notícias do mercado. Trazemos editoriais, análises, entrevistas e materiais educativos. Fazemos você embarcar nesse ecossistema que pode te trazer retornos inimagináveis.