Setor de tecnologia, que por décadas foi predominantemente concentrado em São Francisco, se expande para além dessa região. O auge do Vale do Silício acabou?

Mais: Com dificuldade de arrecadação, microfundos podem simplesmente desistir.

#VC

O Vale do Silício ainda vale de algo?

Confusões envolvendo fundadores, demissões em massa e quedas dramáticas de avaliação em grandes empresas de tecnologia deram “novo gás” a uma pergunta cada vez mais comum: a era de ouro do Vale do Silício chegou ao fim?

Os cheques gordos continuam lá, a conhecida aura de inovação também, mas esses já não são mais tão relevantes para o ecossistema como eram há alguns anos.

E tendem a ficar cada vez menos. A geografia do Vale mudou, com a proliferação de centros de inovação em outras partes do mundo, muito longe dos limites de San Francisco.

A pandemia teve grande participação nisso.

Foi com ela que as startups perceberam que podiam existir em qualquer lugar, não apenas no Vale do Silício, e ainda ficar perto de talentos e investidores (vide trabalho remoto e à descentralização que foi reforçada não só pela pandemia, mas pela disponibilidade de recursos na nuvem e novas tecnologias).

Segundo o TechCrunch, o dinheiro vindo do Vale bancou 20% de todas as rodadas de investimento em startups nos Estados Unidos em 2022, representando 33,3% dos dólares investidos.

Ainda que esse valor venha caindo (em 2016 eram 26,6% das rodadas, e 39% dos dólares), a participação do Vale em 2022 representou 1/5 dos deals e 1/3 do dinheiro investido nos EUA.

Isso significa que sua posição de liderança regional no principal mercado internacional de capital de risco não está em perigo, mas que a atividade de risco está mais ampla, descentralizada.

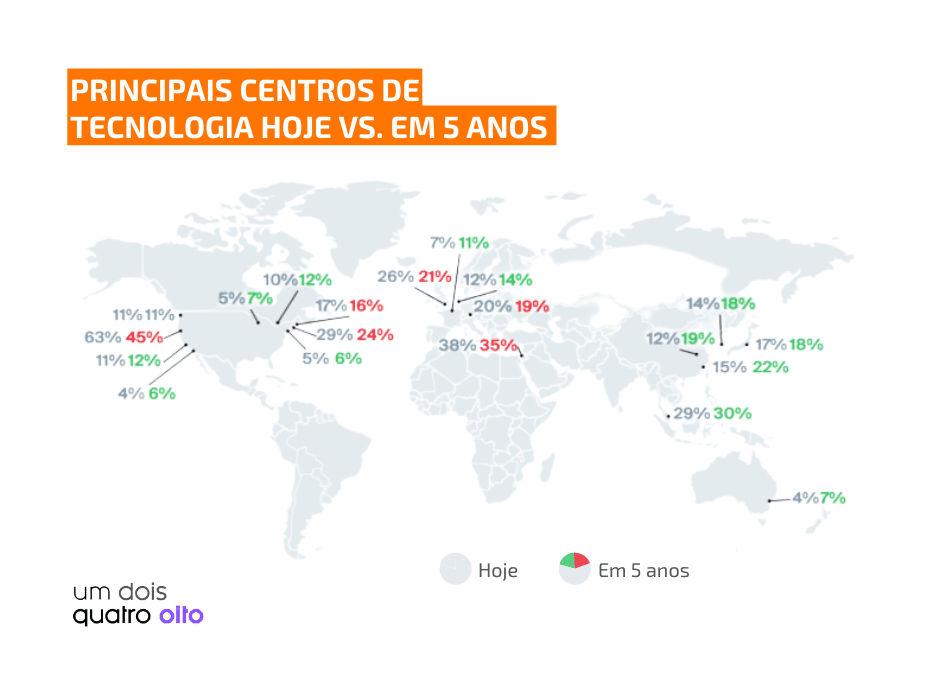

Daqui cinco anos. Um levantamento feito pelo Techstars ouviu 1,6 mil fundadores e fundos de diferentes regiões para tentar prever como será o cenário da inovação global em 5 anos. Olha só o resultado nesse gráfico?

63% dos entrevistadores acreditam que o Vale do Silício ainda é o hub mais inovador atualmente, no entanto, quando questionadas sobre quais hubs serão os mais inovadores daqui a cinco anos, a participação do Vale caiu para 45%.

Na imagem também é possível observar que o domínio tradicional dos EUA sobre a inovação irá caminhar em direção a uma era em que o inovação cresce globalmente.

#fundos

Com dificuldade de arrecadação, microfundos podem simplesmente desistir

Quando Catharine Dockery começou a levantar capital pra um segundo fundo de investimento em setembro, ela achou que seria moleza pelo primeiro ter rendido US$ 25 milhões e o seu fundo focar em áreas geralmente ignoradas pelos fundos mais tradicionais, como bebida, jogos de azar e recuperação de vícios.

Só que a coisa não foi tão fácil assim. Depois de muitas reuniões e muito papo, ela conseguiu convencer os investidores antigos e alguns novos que essa categoria de investimento é promissora em qualquer situação econômica.

Ela conseguiu fechar o segundo fundo da Vice Ventures em US$ 25 milhões com vários investidores de peso, incluindo o fundador da a16, Marc Andreessen, e o sócio geral Chris Dixon, além de Bradley Tusk, fundador da Tusk Ventures.

O tamanho do fundo é o mesmo que o primeiro, mas ela queria manter ele pequeno de propósito.

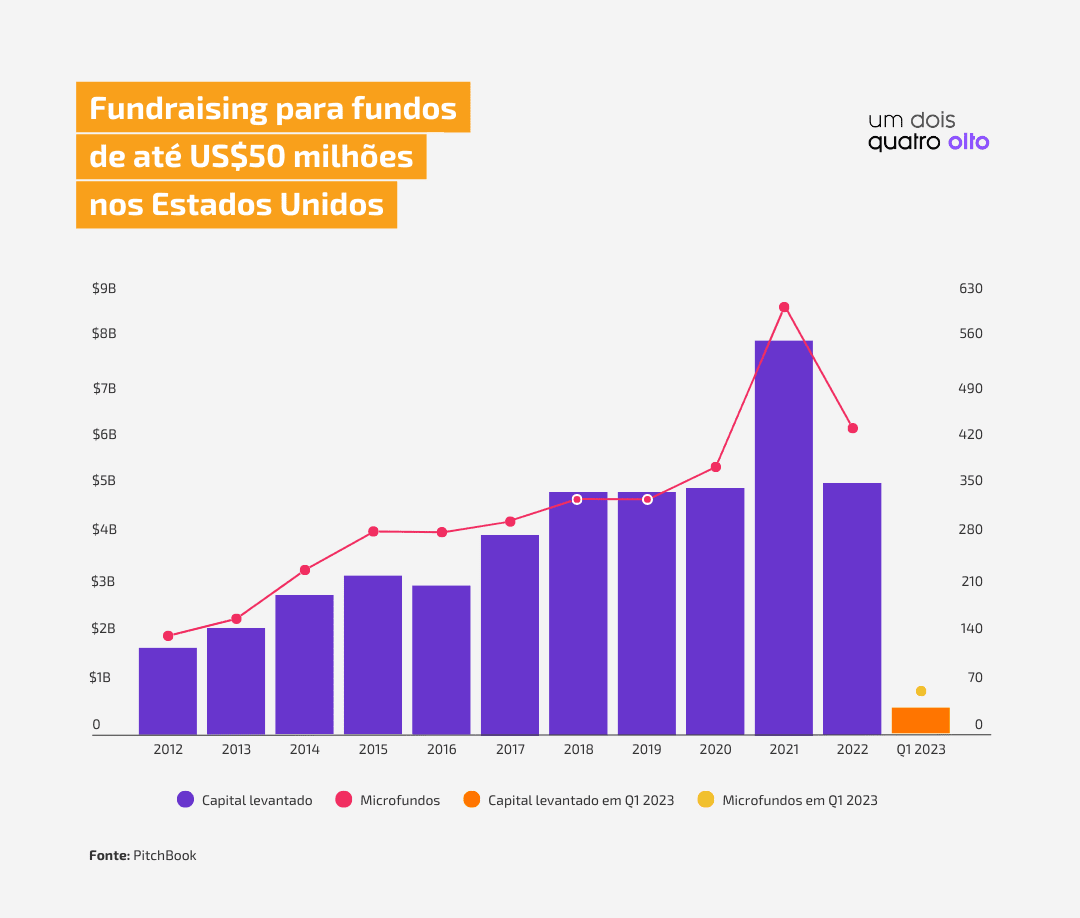

A Vice Ventures é só um dos mais de 1.400 microfundos (veículos de capital de risco de até US$ 50 milhões) levantados desde 2020, segundo o Pitchbook.

Ainda que o setor tenha ido em direção a fundos cada vez maiores durante os dois últimos anos do ciclo de expansão, a contagem de microfundos também proliferou.

Mas a dificuldade emlevantar capital não é algo restrito a Vice Ventures.

Olha só o gráfico abaixo:

Anda tão difícil levantar fundos que os gestores dos microfundos podem precisar atender a mais de 100 LPs em potencial para levantar uma quantia relevante de dinheiro para seus próximos fundos.

Alguns especialistas acreditam que uma parte deles não conseguirá levantar o capital necessário.

A dificuldade de levantar fundos e a queda geral no mercado pode fazer os gestores desses microfundos simplesmente desistirem… O que é preocupante, principalmente considerando a representatividade deles nas rodadas semente, voltadas para startups em estágio inicial.

Investidores mais cautelosos e seletivos forçarão os fundos a refletir sobre o que os diferencia dos outros.

Uma estratégia diferenciada foi o que fez Tusk a apoiar a Vice Ventures de Dockery pela segunda vez.

“Ela tem tudo o que você deseja em um general partner”, disse ele. “Ela tem uma intuição muito boa e a coragem de assumir algo que a maioria das pessoas teria medo”.

#angels

Entendendo o investimento-anjo no Brasil

“Investidor-anjo é uma prática, e não um título. Eu não sou investidor-anjo, eu faço investimentos-anjo”. 💡

Essa foi uma das primeiras falas de Cassio Spina durante a gravação do mais novo episódio do Podcap, o podcast da Captable.

Cassio é empreendedor, com mais de 25 anos de trajetória no setor de tecnologia, e fundador da Anjos do Brasil, entidade criada para fomentar o investimento-anjo no Brasil.

O episódio é um mergulho no mundo do investimento-anjo para entender como essa prática, que é muito mais do que apenas apoio financeiro, tem transformado o cenário de inovação no país.

Nesse episódio, você encontrará:

👉 Qual é o papel dos investidores-anjo no ecossistema de startups brasileiro e como eles contribuem para o sucesso desses negócio

👉 As eras do investimento-anjo no Brasil e no mundo

👉 Como o investimento-anjo tem crescido no país, impulsionado pela necessidade de inovação e pela busca por novas oportunidades de negócio

👉 Quais os principais desafios enfrentados tanto pelos investidores quanto pelos empreendedores nesse tipo de relação.