Startups, geralmente, vão precisar de investimento em algum estágio de crescimento. Para buscar investidores é preciso criar uma estratégia para se destacar das centenas de outras startups que estão buscando o mesmo que você: investimento – para isso, será necessário criar um bom pitch deck.

Lembre-se que os players que atuam investindo em startups analisam um grande número de negócios toda semana, portanto você precisa convencer diversos representantes iniciais para chegar às conversas mais avançadas.

Para convencer investidores, de qualquer tipo, será preciso horas de dedicação para a criação de um discurso de venda, levantamento de dados sobre o seu negócio e elaboração do pitch deck. E o mais importante: ser breve.

O que é pitch deck?

O pitch deck é uma apresentação de slides sobre sua startup, focada em atrair investidores. Mas sua construção não é tão simples. Há fórmulas gerais para construir essa apresentação, mas, no entanto, é preciso entender seus pontos fortes para entender o que é válido destacar na apresentação – ou, até mesmo, a ordem delas na construção do seu discurso.

Obviamente, o formato do pitch deck pode se alterar de acordo com o estágio e tamanho do investimento que está sendo buscado. Por exemplo, pode ser que em um estágio mais inicial suas informações financeiras não sejam tão atrativas quanto em uma rodada de Série A ou B. Portanto, talvez seja interessante deixá-las mais para o final, mais condensadas ou nem incluí-las (não, não é obrigatório incluir dados financeiros).

Lembre-se que os investidores, geralmente, querem saber do seu potencial de crescimento, de quão única sua solução é, sua capacidade como líder e seus diferenciais para conquistar uma fatia maior do seu mercado. Nem sempre esses fatores serão refletidos nos números do negócio, principalmente em estágios mais iniciais.

5 pontos de atenção na hora de montar um pitch deck

Quando for montar seu pitch deck há cinco dicas essenciais para a busca de investimento em qualquer estágio:

- Seja breve: dados da plataforma de documentos DocSend demonstram que os investidores passam pouco menos de 4 minutos olhando sua apresentação. Ou seja, nesses minutos iniciais você precisa prender a atenção do investidor ou resumi-la completamente dentro desse tempo. Por isso, é interessante manter o total de slides entre 10 e 30, a extensão média dos decks na DocSend é de 19,2 páginas.

- Conte menos e mostre mais: evite cair no costume de falar somente de projeções para o futuro, utilize menos palavras e prefira gráficos e conteúdos visuais. O ideal é mostrar mais dados e menos possibilidades remotas – e esteja preparado para dar contexto e esclarecer dúvidas caso algo fique mais confuso.

- Seja honesto: startups não são perfeitas e os investidores sabem disso. Ao invés de focar apenas nos seus sucessos, é importante ser honesto a respeito de suas forças e fraquezas. É positivo passar por áreas que ainda precisam de atenção e reforçar as que já estão bem estruturadas.

- Se focar em finanças, certifique-se da acurácia: embora pareça impossível, muitos pitch decks não incluem dados financeiros – apenas 57% deles inclui o slide. Mas, aqueles que incluem devem estar preparados para perguntas, já que esse é o slide que é mais observado. Por isso, é importante certificar-se de que os números fazem sentido.

- Venda o time, não apenas a ideia: lembre-se que investidores de Venture Capital investem em pessoas, ou seja, eles querem saber quem está por trás do negócio em quem irão aportar, buscando fundadores altamente qualificados e comprometidos – a apresentação deve vender seu time tanto quanto o produto. Uma alternativa para reforçar a importância do time é trazer duas ou três pessoas do time e envolvê-las na apresentação do pitch.

O que os dados mostram?

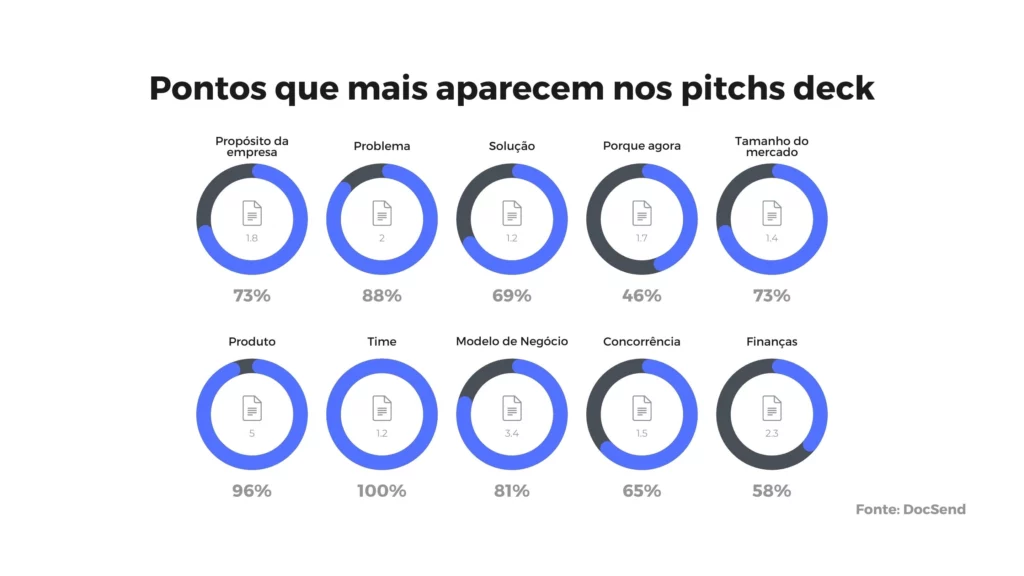

Em seu levantamento, a DocSend ressaltou a porcentagem de pitch decks analisados que incluem slides sobre um determinado ponto: 100% dos pitch decks incluíram um slide sobre o time, 96% incluíram o produto na apresentação e 88% trouxeram o problema que buscam resolver. Apenas 58% dos pitch decks incluíram um slide financeiro e 46% trouxeram razões para investir no momento. Confira as porcentagens de apresentações que trouxeram cada um dos tópicos abaixo.

Agora que você já sabe quais pontos são abordados, pode estar se perguntando: e a ordem, importa? Sim, no caso de um pitch deck, é recomendado buscar informações sobre o player que verá a apresentação, geralmente há alguma recomendação sobre a organização da apresentação. Abaixo, você confere a ordem que a DocSend encontrou mais frequentemente e a recomendada pela Sequoia Capital, um dos fundos mais tradicionais de investimento.

3 dicas importantes para montar seu pitch deck:

- Evite ultrapassar os 20 slides em sua apresentação. Em média, os investidores visualizam seu pitch deck por 3m44s.

- Crie sua apresentação com cuidado. Especificamente, busque fazer com que seu slide sobre o time fique incrível. Se escolher incluir um slide financeiro, lembre-se que será o mais visualizado – portanto, o que deve gerar maior número de questionamentos.

- Deixe os termos do deal para serem apresentados na reunião. Não é necessário incluí-los no pitch deck, especialmente porque podem variar de acordo com o investidor.

Tempo é dinheiro

Conseguir investimento é um passo necessário para a maioria das startups, mas ainda é um processo confuso, frustrante e, muitas vezes, demorado. Segundo a pesquisa da DocSend, uma rodada seed pode levar mais de 3 meses para ser finalizada, com uma média de 58 investidores contatados e 40 reuniões – isso para levantar um valor médio de US$ 1,3 milhão.

Uma alternativa mais rápida são as plataformas de investimento, como a Captable. Essas plataformas permitem que investidores aportem valores menores em troca de uma pequena parte da empresa (geralmente convertida em ações no futuro). Um diferencial é que algumas plataformas permitem investir junto de outros investidores institucionais, como investidores-anjo, aceleradoras ou fundos de investimento – o que proporciona um modelo de investimento híbrido, combinando a experiência de investidores qualificados com os investimentos menores que completam o valor buscado pela startup.

Pontos de atenção

O modelo de investimento coletivo tem alguns limites: o valor máximo da rodada permitido pela CVM (Comissão de Valores Mobiliários) é de R$ 15 milhões e o faturamento não pode exceder os R$ 40 milhões no ano anterior à captação (ou R$ 80 mi em um mesmo grupo econômico).

Outro ponto a se considerar é a diferença de experiência dos investidores, quando comparados aos fundos de investimento ou investidores-anjo. Esse ponto costuma ser resolvido com a presença de investidores qualificados na rodada e com o crescimento da base de clientes da startup potencializado pela visibilidade que a captação no modelo traz para o negócio.

Vantagens do modelo

Há pontos positivos também: as plataformas de investimento permitem negociação para definir os termos da oferta, dão mais liberdade ao fundador para definir os rumos do negócio (não há perda de controle) e são rodadas relativamente mais rápidas (a maioria dá um prazo máximo de 30 a 60 dias, mas muitas fecham captações em horas).

Outro fator a ser considerado é que o tipo de investimento proporcionado pelas plataformas é mais alinhado ao conceito das startups, que geralmente buscam quebrar modelos antigos, substituindo empresas antigas e ineficientes. O investimento via plataforma é uma das formas mais eficientes de democratizar o acesso aos investimentos em Venture Capital.

Com mais flexibilidade e constante evolução, os investimentos coletivos representam uma maneira mais personalizada de buscar investimento, mais rápida e com vantagens compostas: trazendo mais pessoas para o quadro societário da empresa (que se tornam consumidores, e até mesmo embaixadores do negócio), permitindo a participação de investidores institucionais e, por fim, aumentando a visibilidade da startup (trazendo mais clientes, novos contratos e potencializando o networking).

A busca pelo formato perfeito

Embora não haja uma fórmula perfeita, os dados apresentados dão uma boa ideia do que é necessário incluir em um pitch deck de sucesso. Também trazem informações do que não é obrigatório incluir. Definir quais os pontos fortes da startup e como apresentá-los é uma das maneiras de aumentar as chances de sucesso na busca por investimento.

Buscar entender as orientações do player específico que receberá a apresentação é uma maneira de alinhar as expectativas, mas é possível perceber que em termos de organização das informações, há uma certa lógica a ser seguida, especialmente para os primeiros slides: propósito, problema, solução, por que agora e tamanho de mercado.

Com time, produto e problema sendo slides praticamente obrigatórios. Independente da forma como a apresentação é organizada, do tamanho e dos pontos trazidos, uma coisa é certa: será necessário apresentá-la para muitas pessoas.

O processo de busca por investimento pode ser demorado e exigir inúmeras reuniões. Mas há maneiras de otimizar o tempo, como buscar fundos seed (que aportam valores maiores, com menos reuniões) e considerar as plataformas de investimento, que possuem processos mais ágeis, alinhados ao mundo das startups e oferecem vantagens compostas na hora de buscar capital.